バーチャルオフィスって税務調査が不利になったりしないの?

確かにバーチャルオフィスはまだ馴染みのないサービスなので、不利になりがちですね。

税務調査って怖いんだよね・・・

確かにそうですよね。バーチャルオフィスを利用していても事前準備をしっかりすれば安心ですよ。

バーチャルオフィスを運営する上で、税務調査は避けて通れない道ですが、その準備に頭を悩ませていませんか?

この記事では、税務調査の基本から、任意調査と強制調査の違い、調査官が注目するポイントまでを詳しく解説します。

また、バーチャルオフィス特有の税務調査の流れや、調査が入りやすいケースとその対策方法、さらには税務調査後の適切な対応まで、具体的な例を交えてご紹介。

この記事を読めば、バーチャルオフィスを利用する上での税務調査に対する不安を解消し、万全の準備を整えることができます。

税務調査に関する疑問を解決し、安心してビジネスを続けるための一助となる内容を、ぜひご覧ください。

税務調査とは?

税務調査とは、国や地方自治体の税務機関が、納税者の税務申告が適正に行われているかを確認するために行う公的な調査です。

税務調査は、納税者が提出した申告書や帳簿、関連書類などを基にして実施され、税務申告の正確性や税法の遵守状況をチェックすることを目的としています。

税務調査の目的とは何か

税務調査の主な目的は、税法に基づく正しい税額が申告されているかを検証し、税制の公平性を保つことです。

納税者による誤った申告や故意の脱税がないかを確認し、必要に応じて適正な税額の納付を促すことで、税収の確保と公正な税制の実現を目指しています。

税務調査の種類:任意調査と強制調査

税務調査には大きく分けて「任意調査」と「強制調査」の二種類です。

任意調査は、特に脱税の疑いがない場合に行われるもので、納税者の協力のもと進められます。

一方、強制調査は、脱税の疑いがある場合に実施され、必要に応じて裁判所の令状を元に実行されるのです。

どちらの調査も、税務申告の正確性を確認するために不可欠なプロセスです。

調査官が行う主なチェックポイント

税務調査において調査官がチェックする主なポイントには、帳簿の整合性、売上や経費の適切な計上、税額の正確な算出などです。

特に、売上の過少申告や経費の過大申告、架空の取引の有無などが重点的に調査されます。

また、人件費や交際費などの経費についても、実際の業務との関連性や適正な計上が行われているかが注目されるポイントです。

これらのチェックポイントを通じて、税務申告の正確性を確保し、税制の公平性を維持することが税務調査の役割。

納税者は、これらのポイントを理解し、適切な申告と税務記録の管理に努めることが求められます。

税務調査のプロセスとバーチャルオフィスの役割

税務調査は、国税局によって行われる重要なプロセスであり、法人や個人事業主が正確に税金を申告し納めているかを確認するためのものです。

このプロセスは、事前通知から始まり、準備、実際の調査、そして結果の通知という流れで進行します。

特に、バーチャルオフィスを利用している事業主にとっては、税務調査の受け方に特別な配慮が必要です。

バーチャルオフィスは物理的なオフィススペースを持たないため、調査官が書類を確認するための適切な場所を提供することが求められます。

税務調査の通知から準備までの流れ

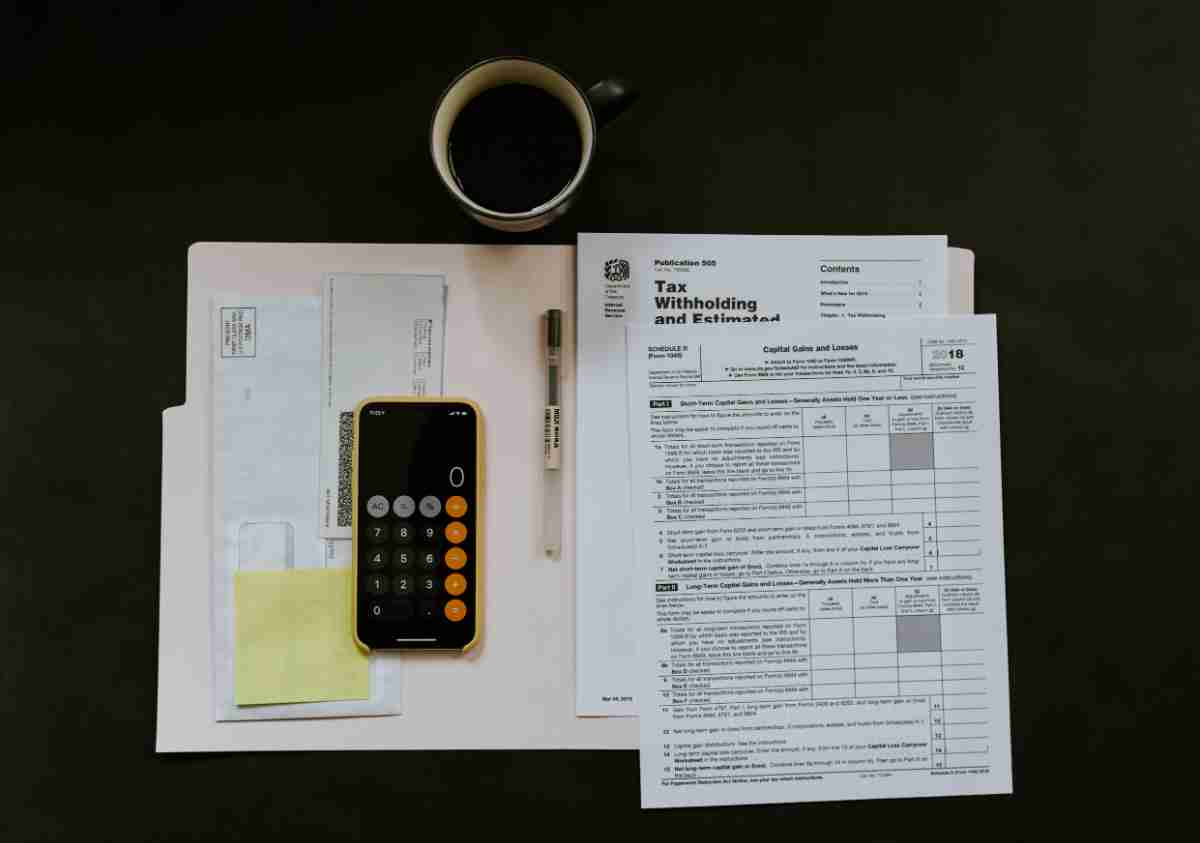

税務調査は、通常、税務署からの事前通知によって始まります。

この通知を受け取ったら、調査の日程や場所の調整を行います。

個人の場合は自宅や税理士の事務所が調査場所になることが多いですが、法人の場合は本社オフィスが一般的です。

しかし、バーチャルオフィスを利用している場合、会議室の有無や書類の保管サービスが提供されているかなど、事前に確認しておくべき点がいくつかあります。

税務調査に向けては、帳簿や領収書、決算書などの必要書類を整理し、調査官が容易にアクセスできるように準備をしましょう。

デジタル形式で保存されている書類についても、印刷するか、またはデジタルデータとしてアクセスできるようにしておく必要があります。

バーチャルオフィスでの税務調査対応の実際

バーチャルオフィスで税務調査を受ける際には、特別な配慮が必要になるでしょう。

まず、バーチャルオフィスに会議室があるかどうかを確認し、必要であれば予約をしておきましょう。

また、書類の保管サービスがあるかどうかも重要なポイントです。

これらのサービスが提供されていれば、税務調査の準備がよりスムーズに進むでしょう。

税務調査当日は、調査官が指定した時間に会議室で待機し、必要な書類を提供します。

調査官は売上や経費、人件費などの各科目を詳細に検査し、疑問点があれば質問。

このプロセスは、事業の透明性を保ち、税務上の問題がないことを証明するために非常に重要です。

バーチャルオフィスを利用する事業主は、税務調査に際して、物理的なオフィスがないことによる特有の課題に対処する必要があります。

しかし、適切な準備と対応を行うことで、税務調査を円滑に進めることが可能です。

事業の信頼性を高め、税務上のリスクを最小限に抑えるためにも、バーチャルオフィスサービスの詳細を理解し、適切に活用することが求められます。

税務調査が入りやすいケースとバーチャルオフィスの対策

税務調査は、国税局が税金の適正な申告と納付を確認するために行われるものです。

特に、個人事業主や法人においては、そのリスクを理解し、適切な対策を講じることが重要です。バーチャルオフィスを利用する場合、特有のリスクが存在するため、事前の準備と対策が求められます。

個人事業主と法人の税務調査リスク

個人事業主の場合、収入の変動が大きい年や、経費の増加が顕著な年は、税務調査の対象となりやすい傾向です。

また、法人では、設立初期の数年間や、業績が急激に伸びた年、大きな損失を報告した年などが、調査のメドとされています。

これらは、税務申告における異常値と捉えられることが多く、国税局の注意を引きやすいのです。

またバーチャルオフィスを使用する場合、実体のないオフィスと見なされることから、税務上の疑念を持たれやすいというリスクがあります。

そのため、実際に事業を行っていることの証明や、適切な帳簿の管理が不可欠です。

バーチャルオフィスでのリスク管理と対策例

バーチャルオフィスを利用する際には、以下のような対策を心がけましょう。

- 帳簿の正確な管理: 電子帳簿保存法に則り、帳簿や領収書は正確に管理します。これには、クラウドサービスを利用することも含まれます。

- 事業の実態を明確にする: 実際に事業活動が行われていることを示すために、契約書や取引記録、通信履歴などを整理し、必要に応じて提出できるようにしておきます。

- 税理士との連携: 専門家である税理士と連携し、税務申告を適切に行うことで、調査リスクを低減できます。

上記の対策を講じることで、バーチャルオフィスを利用していても、税務調査に対する不安を軽減し、事業の持続的な成長を目指すことができます。

税務調査は予告なく行われることもありますので、日頃からの準備が大切です。

バーチャルオフィスを活用する上でのリスクを理解し、適切な対策を講じていきましょう。

バーチャルオフィスでの税務調査をスムーズにするポイント

税務調査は、事業の正確な申告を確認するために行われる重要なプロセスです。

バーチャルオフィスを利用している場合でも、税務調査は可能ですが、いくつかのポイントを押さえておくことがスムーズな進行に繋がります。

会議室の確保と書類の準備

まず、税務調査を受けるにあたっては、適切な場所の確保が必須です。

バーチャルオフィスに会議室があるかどうかを事前に確認しましょう。

会議室がない場合は、代わりとなる場所を用意する必要があります。

また、税務調査に必要な書類は、調査官が容易にアクセスできるように整理し、必要に応じて事前にバーチャルオフィスに送付しておくことが望ましいです。

これにより、当日の書類の持ち運びの手間を省くことができます。

バーチャルオフィス1の税務調査対応サービス紹介

バーチャルオフィス1では、税務調査に必要な会議室の提供や、事前に書類を送付することが可能です。

月額880円からのリーズナブルなプランで、税務調査の際にも安心して利用することができます。

税務調査は予期せぬ時にやってくることもありますが、バーチャルオフィス1のサービスを利用することで、準備不足による混乱を避け、円滑に対応することが可能です。

税務調査は、事業者にとっては緊張の瞬間かもしれませんが、適切な準備とサポートがあれば、必ず乗り越えられるものです。

バーチャルオフィス1は、そのような時にあなたの強い味方となるでしょう。

税務調査を終えて:結果とその後の対応

税務調査が完了し、その結果が通知された後は、いくつかのパターンが考えられます。

結果には、指導や指摘がない場合、指導のみが必要な場合、修正申告が必要な場合、そして更正の指示が下される場合があります。

これらの結果に応じて、適切な対応策を講じることが重要です。

税務調査結果の種類と対応策

税務調査の結果で最も望ましいのは、何の指摘もなく終了するケースです。

しかし時には申告内容に誤りがあったり、計算方法に問題があったりして、修正申告や更正の指示が下されることもあります。

これらの指示には迅速に対応し、必要な書類を準備し、提出することが求められます。

特にバーチャルオフィスを利用している場合、税務調査の準備としては、会議室の有無や必要書類の保管・提出の体制を整えることが不可欠です。

これらの準備を怠ると、調査当日に不測の事態が生じる可能性がありますので、注意が必要です。

調査後の税務処理とバーチャルオフィスの利用継続

税務調査後の処理には、税務署からの指摘に基づく修正申告や、計算方法の是正などが含まれます。

これらの処理を適切に行うことで、今後の税務調査のリスクを低減することができます。

また、バーチャルオフィスの利用を継続する上で、税務調査の経験を活かし、より適切な税務管理を行うことが重要です。

税務調査は、個人事業主や法人にとって避けて通れないプロセスです。

しかし、適切な準備と対応を行うことで、そのプロセスをスムーズに、そして効率的に進めることが可能です。

バーチャルオフィスを利用する際も、これらの点を踏まえ、税務調査に備えることが肝心です。

まとめ

バーチャルオフィスと税務調査の関係について解説いたしました。

税務調査を乗り切るには普段からの帳簿管理が重要。

バーチャルオフィスを利用していると不利に見られがちですが、普段からしっかり準備すれば恐れることはありません。

バーチャルオフィス1のような税務調査向けのサービスもありますので、ご自身にあったバーチャルオフィスを見つけるのが重要です。

当サイトでは様々な観点からバーチャルオフィスを紹介しています。

その他のおすすめのバーチャルオフィスは【2023年最新版】バーチャルオフィスおすすめ10選を厳選した20社から紹介!の記事で紹介しています。

バーチャルオフィスと税務調査に関するQ&A

- Qバーチャルオフィスに住民税はかかりますか?

- A

結論、バーチャルオフィスには住民税はかかりません。事業所の所在地としてオフィスを登録していても、実際は自宅が事業拠点である場合は、事業所認定は自宅に適用されます。そのため、バーチャルオフィスをいくつ契約していても、税金を払う必要はありません。

- Q税務調査はどこまで見られる?

- A

税務調査では申告の内容の正確性が確認されます。帳簿や帳簿に基づく税額の正当性などをチェックされます。

コメント